美国是全球最大的仿制药市场,中印制剂出口的第一大市场都是美国。就美国市场而言,在产业发展逻辑、首仿药及专利挑战等方面,中印仿制药国际化各有不同。

积极拓展美国市场

20世纪70年代,印度政府陆续出台“取消医药、化学品专利”“限制外资企业的股份”“提高关税以限制进口”等一系列政策,限制跨国药企在印发展的同时促进本国药企快速发展。尤其是印度的强仿政策,直接推动了该国仿制药产业的腾飞。随着仿制药企业数量激增,印度医药市场竞争加剧,加之政府对药价严格限制,20世纪80年代的印度成为全球药价最低的国家之一。为了生存与发展,一些印度企业积极谋划出海。恰逢1984年美国出台《药品价格竞争与专利期恢复法》(又称Hatch-Waxman法案),开启了美国仿制药发展的黄金时代。同年,印度西普拉公司开始开拓美国市场。印度药企十分注重资源整合,随着越来越多的印度药企抱团出海美国,并赶上美国仿制药市场大发展的政策红利,印度仿制药发展势头强劲。

改革开放后,我国医药行业快速发展。初期,“市场换技术”的策略使得外资药企在华发展迅猛。随着经济快速增长和医疗卫生支出规模逐步扩大,我国仿制药产业进入低水平重复的快速野蛮生长阶段,“以药养医”推动药品价格虚高,促使行业形成了“营销为王”的倾向,国内仿制药质量水平参差不齐,但企业都能依靠灵活的销售手段在国内市场掘金。当时,国内药企并没有“走出去”的驱动力。2000年至2015年间,逐步有不少头部药企尝试谋求海外市场的发展。2015年7月以后,国家药品监督管理部门出台了一系列政策措施鼓励新药研发,并加强我国药品监管法规与国际对接,为国内药企拓展美国市场创造了更多可能。与印度相比,我国药企长期依托国内市场红利,进入美国市场较晚,更多机会有待进一步挖掘。

加快推进制剂获批

印度药企熟悉美国的监管法规、市场规则,尤其是在制作文件与文件管理方面很出色,一定程度上甚至超过美国当地药企,因此其在美国仿制药的报批数量相比我国遥遥领先。2010年至2019年,印度药企获批仿制药注册申请(ANDA)数量占美国食品药品管理局(FDA)全部批准数量的35%以上。仅印度太阳制药一家,获批ANDA的总量就已超过400个。印度药企已在美国形成了丰富的产品管线,仿制药在美国市场的销售已经成为印度药企收入的主要来源。

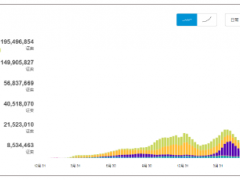

我国企业则起步较晚。2007年,华海药业的奈韦拉平成为首个通过FDA认证的中国制剂品种,我国药企正式开启制剂拓展美国市场之路。根据医保商会数据,2006年至2010年,我国药企在美ANDA仅注册成功6个;2010年至2014年,我国制剂年均在美获批ANDA数量也仅为20个左右。自2015年开始,该数量快速增长。2020年,我国制药企业在美收获80余个ANDA批文。虽然数量快速增加,但获批剂型较为单一,主要以口服制剂和注射剂为主。目前在美获批ANDA数量最多的中国药企是华海药业,截至2022年4月6日,该企业累计获得74个ANDA文号。

目前,FDA大大提高了仿制药的申报费用。同时,随着美国仿制药市场竞争加剧、仿制药价格下降,印度企业在美申报仿制药也在向少而精的方向转型。我国企业要学会用最低的成本增加在美获批仿制药品种。

首仿药成为主要方向

随着美国普通仿制药市场成为一片红海,不少企业将目光投向了首仿药。FDA一般会对首仿药进行优先审评。首仿药的定价可达原研药价格的70%左右,而专利挑战成功的首仿药还将拥有180天的市场独占期。2001年,印度药业瑞迪博士开发的40mg剂量的百忧解片剂,成为印度企业在美收获的第一个首仿药。凭借丰富的药品仿制经验和对美国法规的熟悉,印度药企在美国不断挑战新药专利并争抢首仿,屡获成功。以瑞迪博士为例,截至2018年3月底,其处于审评中的107个ANDA项目中有63个进行了专利挑战,30个为首家提交。

2014年,东阳光药业的普拉格雷成为我国第一个在美国获批的首仿药。2017年,华海药业的帕罗西汀胶囊成为国内第一个在美国PIV专利挑战成功的仿制药。据医保商会统计,2019年共有46家企业在美获批95个首仿药。其中,印度药企共取得超过30个首仿,占总数的近三分之一;我国药企仅宣泰医药一家获得泊沙康唑肠溶片的首仿。

“天下武功,唯快不破。”争取到首仿才可能在美国市场获得丰厚回报。随着仿制药一致性评价的不断推进,我国企业按照国际人用药品注册技术协调会统一技术标准和全球评价体系研发仿制药的实力在不断增强。相信未来研发生产高壁垒的首仿药也将成为我国药企在美国市场发展的主要方向。

开展国际并购与资本运作

印度仿制药企之所以能发展成为国际巨头,与其积极的并购密不可分。印度药企通过不断并购重组,增加自身ANDA获批数量,快速扩大企业仿制药规模,形成丰富的产品管线,逐渐建立起较强的市场壁垒。以太阳制药为例,自1996年首次收购跨国制药公司Knol l Pharma的原料药生产基地开始,至今太阳制药已收购了16家公司,其中涉及美国市场的并购有5项,目前该公司已成为印度在美国最大的仿制药企业。

我国仿制药企业在海外的并购相对保守。自2016年起,我国药企开始有规模地实施海外并购。2016年,华海药业在美国收购夏洛特工厂;同年,人福医药以5.29亿美元收购Epic Pharma,并依靠此项并购收获多项ANDA批件。2017年,复星医药耗资10.91亿美元成功并购印度制药企业Gland Pharma。据悉,截至2020年,复星医药控股的Gland Pharma与其合作伙伴在美国拥有ANDA数量超过260个。

国际并购是企业国际化发展的加速器,也是印度药企在美国市场拉开与中国同行差距的一个重要因素。

打造本土化产业链生态

仿制药最终要在美国市场上市并盈利,涉及研发、国际注册、认证、市场准入以及营销体系等多方面。印度药企熟悉FDA 规则,研发速度快、申报能力强,满足FDA要求的临床机构多,且人工成本以及病床费用相对较低。印度企业在美国市场经营多年,对美国仿制药销售规则了解充分,一些主流分销商也常见印度裔管理人员。印度企业在美国已形成研发、生产和销售完备的产业生态体系,这为印度公司产品从开发到商业化铺平了道路。以瑞迪博士为例,其在美国扎根多年,形成了完整的产业链,也有相对完善的销售体系,其产品在美国获批后能快速投放市场。

国际化不是一朝一夕之功。从获批ANDA到产品实现商业利润,我国制药企业还有很长的路要走。获批产品如何选择销售模式,上市后面临的各种法规问题如何快速解决,这些对于尚未在美国市场形成销售体系的中国药企来说,都是需要一步步解决的难题。